بورس به استقبال «برجام» رفت/ تیک آف...!

ارزش معاملات هفته گذشته در دو بازار بورس و فرابورس به 1.700 میلیارد تومان رسید و از این عدد 906 میلیارد تومان مربوط به معاملات خرد بود. توجه داشته باشید که ارزش معاملات خرد بورس در هفته گذشته 659 میلیارد تومان بود، یعنی این متغیر مهم و کلیدی بورس در یک هفته 40 درصد رشد به خود دیده است.

دیگر متغیر مهم بورس یعنی شاخص بورس نیز از صعودی بودن بی محابای بورس زمستانی حکایت دارد. دماسنج بازار سهام در این هفته از 62.633 تا 63.517 واحد رشد کرد که برابر با جهش 1.41 درصدی است.شاخص فرابورس هم از 702 واحد به سمت 711 واحد حرکت کرد تا 1.28 درصد رشد را به نام خود ثبت کند.

خوابم یا بیدارم!؟

اما در گزارش قبلی 4 دلیل برای قطعی بودن برگشت بازار سهام و پایان رکود در این بازار اعلام کردیم.این 4 دلیل شامل کف سازی معتبر بورس در فصل پائیز، ورود جریان نقدینگی جدید به بازار سهام، کاهش نرخ مبادلات بین بانکی و نرخ سود سپرده و نسیم برداشته شدن تحریم های اقتصادی و اجرای برجام بود.

اما حالا دلایل برگشت بازار بیشتر از قبل هم شده است،چرا که

1. امروز یا فردا برنامه جامع اقدام مشترک موسوم به برجام به اجرا گذاشته می شود که بر مبنای آن بخشی از تحریم های اقتصادی مرتبط با پرونده هسته ای ایران لغو خواهند شد.

2. انحلال شورای پول و اعتبار و این که قرار شده در نرخ سود علی الحساب بانک ها تجدید نظر شود.

رئیس کمیته بازنگری قانون بانکداری با اشاره به این که اکنون در بسیاری از تخلفات بانکی بانک مرکزی اقتدار کافی به لحاظ قانونی ندارد، اظهار کرد: شورای پول و اعتبار نرخ سود را تعیین و بانک مرکزی بارها اعلام کرده، اما بانکها توجه و رعایت نمیکنند، زیرا بانک مرکزی اقتدار لازم را ندارد. را تحتفشار قرار میدهد. بانکها این رقابت را ایجاد کردند، زیرا بانک برای جذب سپرده بیشتر وعده سود بیشتری بانام علیالحساب میدهد.بحرینی گفته، نرخ سود علیالحساب از نرخ سود واقعی بیشتر است و در تمام این سالها جز موارد انگشتشمار، بانکها مابهالتفاوت نداند. در بازنگری طرح مجلس آمده است، بانکها در دوره مالی سود قطعی دارند که برآوردی نیست و محاسبه میشود، بانک مرکزی و بخصوص هیئت نظارتی که قرار است ایجاد شود، آن را بررسی میکند و مشخص خواهد شد که مثلاً بانکها مثلاً الف 10 درصد سود واقعی و قطعی داشته است.

رئیس کمیته بازنگری قانون بانکداری بدون ربا مجلس با بیان این که بر اساس بازنگری این قانون، بانکها برسر نرخ سود علیالحساب رقابت نخواهند کرد، گفته: همه بانکها قرار است یک نرخ سود علیالحساب پرداخت کنند، اما رقابت به سمت عملیات و سود نهایی و بهرهوری بانکها سوق داده میشود.بحرینی با طرح این سؤال که چرا پولها از بخش قانونمند نظام بانکی خارج و به سمت مؤسسات غیرمجاز رفته است، اظهار داشت: علت همین است که اجازه دادیم بر سر نرخ سود علیالحساب که هیچ ریشهای هم ندارد رقابت کنند و اگر جلوی آن گرفته شود، تحولی در نظام تأمین مالی رخ خواهد داد.

این هم یک سیگنال دیگر از خواب قریب الوقوع مهمترین رقیب بورس در سال های اخیر یعنی سپرده بانکی و این که پول های جدید از همان مسیر بانک ها در حال ورود به بازار سرمایه است.

3. پایان مجادله پتروشیمی ها با دولت بر سر قیمت خوراک گاز با رعایت نسبی نظرات و منافع طرفین.روز پنجشنبه خبرآمد که اسحق جهانگیری فرمول قیمت گذاری خوراک پتروشیمی ها را تائید کرده است.ماجرای فرمولی شدن قیمت خوراک گاز پتروشیمی ها به مصوبه آذرماه سال گذشته مجلس بر می گردد.در آن زمان مجلس شورای اسلامی در خلال بررسی لایحه تنظیم بخشی از مقررات مالی دولت برای پایان دادن به جدال پتروشیمی ها و دولت بر سر نرخ خوراک یک فرمول کلی را به تصویب رساند.

فرمول این بود.وزارت نفـت مکلف شد قیمت خوراک گاز و خوراک مایع تحویلی به واحدهای صنعتی، پالایشی و پتروشیمیها را با رعایت معیارهای زیر تعیین کند:

1ـ متناسب با معدل وزنی درآمد حاصل از فروش گاز و یا مایع تحویلی برای سایر مصارف داخلی، صادراتی و وارداتی، قیمت محصول با حفظ قابلیت رقابتپذیری محصولات تولیدی در بازارهای بینالمللی و بهبود متغیرهای کلان اقتصادی

2ـ ایجاد انگیزش و امکان جذب سرمایه گذار داخلی و خارجی

3ـ اعمال تخفیف پلکانی تا سیدرصد(30%) با انعقاد قرارداد بلندمدت برای واحدهایی که بتوانند جهت تأمین مواد اولیه واحدهای پتروشیمی داخلی که محصولات میانی و نهائی تولید میکنند و زنجیره ارزش افزوده را افزایش دهند. در این قرارداد بنگاه هایی که در مناطق کمترتوسعهیافته راهاندازی میشوند، از تخفیف بیشتری برخوردار میگردند.همچنین در صورت قطع یا کاهش خوراک گاز و خوراک مایع واحدهای مشمول این تبصره خارج از قرارداد و با اراده دولت، وزارت نفت مکلف است برابر ماده (25) قانون بهبود مستمر محیط کسب و کار مصوب 90.11.16 خسارت وارده را از محل خوراک تحویلی در مراحل بعدی جبران کند.ضمن این که در خرید محصولات پتروشیمی توسط یا به دستور دولت، قیمت بورس مبنای عمل است و یارانه مورد نظر دولت برای مصرفکنندگان داخلی در اختیار دستگاه ذیربط قرار میگیرد.

اما بعد از تصویب این فرمول وزیر نفت در برابر اجرای آن مقاومت می کند تا آن جا که قیمت خوراک را بر مبنای همان 13 سنت قبلی از پتروشیمی ها همچنان دریافت می کنند،چون بر اساس فرمول مزبور به حدود 10 سنت می رسید.نهایتا پس از جدال فراوان بین دولت و پتروشیمی ها از قانون مزبور یک فرمول پیچیده بیرون می آید که بر اساس اخبار غیر رسمی این فرمول به این صورت است:

قيمت گاز پتروشيمي ها بر اساس قيمت صادراتي (تركيه) ، وارداتي ( تركمنستان) ، قيمت گاز داخلي به علاوه ميانگين قيمت گاز در ٤ منطقه كليدي در دنیا

در واقع بیژن نامدار زنگنه با پیچیده کردن متغیرهای قیمت گذاری خوراک همچنان این برگ برنده را در دست خود گرفته که در صورت رشد قیمت نفت و به تبع آن گاز نرخ خوراک هم رشد کند.به تعبیری واضح تر ابهام و نگرانی به سال های دیگر تسری پیدا کرده،اما آنچه که همه آن را قطعی می دانند پایان دوران فروش خوراک گران 13 سنتی به پتروشیمی هاست.

یکی از حرفه ای های بازار درباره صنعت پتروشیمی شرح مفیدی داده و نوشته است:صنعت پتروشیمی بزرگترین صنعت موجود در بورس تهران است. تقریبا 75 هزار میلیارد تومان از بازاری که تنها 275 هزار میلیارد تومان ارزش دارد ، متعلق به گروه پتروشیمی و نمادهای وابسته به این صنعت است. یعنی بیش از یک چهارم بازار بورس تهران پتروشیمی است! حالا بهتر می توان تصور کرد که در این دو سال چه بخشی از بازار درگیر نرخ خوراک واحدهای پتروشیمی بوده است.سالانه در کشور ما حدود 200 میلیارد متر مکعب گاز مصرف می شود که از این مقدار تنها 3 درصد (یعنی چیزی معادل 6 میلیارد متر مکعب) تحویل واحدهای پتروشیمی می شود. پیش تر این گاز با نرخ 3 سنت به واحدهای پتروشیمی تحویل داده می شود اما 2 سالی است که دولت به هر دلیلی پایش را در یک کفش کرده و بر خوراک 13 سنتی اصرار دارد!

اگر با دلار مبادله ای یعنی 3000 تومان محاسبه کنیم اختلاف هر متر مکعب گاز 3 و 13 سنتی چیزی در حدود 300 تومان می شود. با احتساب 6 میلیارد متر مکعب گاز مصرفی واحدهای پتروشیمی در سال، این وسط اختلاف قیمت 1800 میلیارد تومانی نرخ خوراک 3 و 13 سنتی ظاهرا دلیل اصرار دولت به افزایش نرخ خوراک است. (حدود 600 میلیون دلار در سال).تا به اینجای کار خوراک 13 سنتی با دلار مبادله ای محاسبه می شد. اما حالا برخی زمزمه ها از خوراک 8.6 سنتی با دلار آزاد به گوش می رسد. با عدد و رقم اگر بخواهیم بحث کنیم در حالت اول هر متر مکعب گاز چیزی در حدود 390 تومان برای یک واحد پتروشیمی تمام می شد و در حالت دوم (با احتساب دلار 3650 تومانی) هر متر مکعب گاز تقریبا 314 تومان قیمت ریالی خواهد داشت. در نگاه اول خیلی هم بد نیست هر چند آن چیزی نیست که پتروشیمی های ما با این قیمت متانول و اوره به آن نیاز دارند!

4. اجماع نظر اقتصاددانان درباره این که سال 95 سال رونق اقتصادی است.هرچند برخی تئوریسین های دولتی همچنان اعتقاد دارند که رکود اقتصادی کشور در سال های 95 و 96 هم باقی خواهد ماند،اما رئیس جمهور هفته گذشته در پارس جنوبی قول داد که سال 95 سال رونق اقتصادی در کشور باشد.صرف نظر از قول رئیس جمهور،خبرگان اقتصاد و بازار سرمایه معتقدند که سال 95 بهتر از سال 94 و 93 خواهد بود و همه دارایی ها رشدی نسبی را تجربه خواهند کرد.رونق اقتصادی به این معنی است که دیگر سپرده بانکی حرف اول را نمی زند.سال 95 سال بورس است چون اقتصاد قرار هست حرکت کند،چون برجام و لغو تحریم ها این شرایط را به وجود می آورد.دارایی هایی همچون ملک،طلا و ارز هم در سال 95 می توانند رشد کنند.

5. شواهد تکنیکی.هر چند با بلوک زنی های اخیر در بازار سهام تحلیل تکنیکی شاخص بورس کمی مشکل است اما باید اذعان داشت که احتمالا با شکست سد 63.400 واحدی و عبور از میانگین های متحرک 100 روزه ، یک رشد 2.000 واحدی دیگر را در شاخص بورس داشته باشیم. لذا با توجه به شرایط موجود ، کماکان می توان روند نزولی بازار را خاتمه یافته تلقی کرد.هم اکنون شاخص بورس در کانال 63 هزار واحدی سیر می کند.

هرچند هم اکنون می توان با جرات گفت که بورس تهران بر مبنای متغیرهای مزبور و به صورت بنیادین و منطقی رشد کرده است ولی لازم است علاقه مندان به سرمایه گذاری در بورس به نوع سرمایه گذاری خود در بورس دقت کنند،چون اکنون شرایط اقتصادی متفاوت تر از سال 92 است و این گونه نیست که هر سهمی در بورس حکم طلا را داشته باشند و مثل دو سال پیش حتی شرکت های زیان ده...!!!

سراغ این صنایع نروید...

بعضا مخاطبان سوال می کنند که چه سهم هایی خریدنی هستند،همزمان با پاسخ به این سوال چند توصیه مهم و کلیدی هم دارم.

1. پرهیز از نوسان گیری...در بازارهای رو به بالا عموما سرمایه گذارانی سود می کنند که یا میان مدت هستند و یا بلند مدت.اگر صنعت قابل سرمایه گذاری خود را درست انتخاب کنید،سرمایه گذاری در سهم های مربوطه می تواند بازدهی خوبی برای شما داشته باشد.به تعبیری واضح تر در بازارهایی که اصطلاحا در کف هستند،خرید و فروش با دید نوسان گیری هر چند سود های کوتاه مدت 5 تا 10 درصدی در پی دارد اما به سرعت سرمایه گذار را مغبون خواهد کرد ،چون او هر روز شاهد افزایش قیمت سهمی است که چند روز پیش فروخته و گاها رشد قیمت سهام در سهم های پرپتانسیل دربازه چند ماهه می تواند به 100 درصد برسد.پس تاکید می کنیم این بازار جای نوسان گیری نیست و اگر به رشد بورس بعد از برجام معتقدید صبر و انتظار شما را به سودهای بهتری می رساند.

مراقب قیمت نفت ،آلومینیوم،مس و روی باشید.همان طور که می دانید قیمت نفت به زیر 30 دلار نفوذ کرده است.روي و آلومينيوم کانال 1400 دلاری را طی می کنند و مس هم که ٤٤٠٠ دلار(قیمت ها به ازای هر تن است) شد . لازم است بدانید که صنایع فوق در این قیمت ها زیان ده می شوند.بنابراین هرگز به سراغ سهام سرب و روی کاران نروید،همچنین تنها صنایع مرتبط با آلومینیوم و البته تک سهم مسی بازار سهام.در این میان پالایشگاه ها هم حرفی برای گفتن ندارند و هر چند اقبال به سمت این صنعت در هفته گذشته قابل اعتنا بود،اما شاید از ارزش بازار پائین این شرکت ها و توجه سهامداران به ارزش جایگیزنی و ارزش دفتری به عنوان عوامل مهم رشد آن ها بتوان یاد کرد.صنعت سنگ آهن هم به دلیل افت قیمت جهانی و ریسک بهره مالکانه در داخل هم همچنان جزو صنایع پرریسک محسوب می شود. فولادی ها هم در این قیل و قال انباشت محصولات فروش نرفته و رکود فعلا حرفی برای گفتن نخواهند داشت.توصیه اکید این است،به سمت صنایع مزبور نروید،مگر این که نگاهی دست کم 18 ماهه داشته باشید.

صنعت حمل و نقل،بیمه،خودرو و بانکداری چهار صنعتی هستند که بیشترین نفع را از لغو تحریم ها می برند.

3. حواستان به 9 ماهه ها باشد.با توجه به این که تا آخر دی ماه همه گزارش های 9 ماهه شرکت ها در سامانه کدال منتشر می شود،لازم است هر سهمی را که برای سرمایه گذاری انتخاب کرده اید،حتما از گزارش 9 ماهه آن آگاه باشید.چون هر چند در 9 ماهه اتفاق خاصی در اقتصاد رخ نداده که بتواند چراغ راه شما باشد اما وضعیت بدهی ها،هزینه های مالی شرکت ها و توانایی سودسازی عملیاتی بنگاه ها مهم است.خیلی از سهم ها مثل آن سهم معروف گروه لوازم خانگی امسال رشد اساسی به خود دیده اند اما رشد آن ها از محل فروش دارایی زمین بوده و نه تولید و فروش محصول.این گونه اتفاقات در شرکت های بورسی تکرار پذیر نیست،یعنی یک شرکت فقط یک بار یا هر چند سال یکبار دارایی می فروشد و شما باید بر اساس تولید وفروش محصول و توان سود سازی در آن سرمایه گذاری کنید.

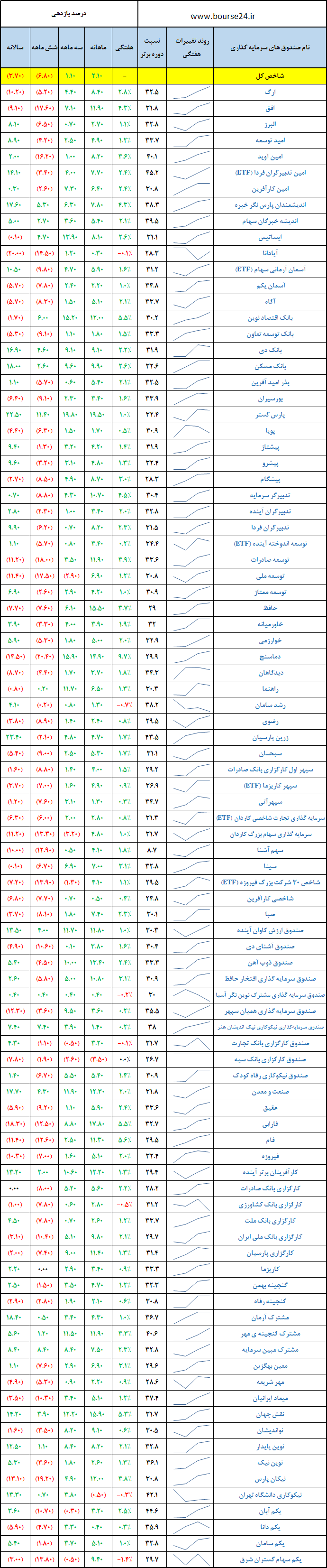

4. اگر غیرحرفه ای هستید،حتما مشاور رسمی داشته باشید یا سبدگردان دارای مجوز یا صندوق های سرمایه گذاری را انتخاب کنید.در گزارش قبلی نحوه سرمایه گذاری در صندوق ها را مختصرا توضیح دادیم...

در جدول ذیل بازدهی هفتگی و ماهانه صندوق ها از نظرتان می گذرد:

*روزنامه نگار و کارشناس بازار سرمایه

.png)